Co to jest IKE?

IKE czyli Indywidualne Konto Emerytalne to dobrowolna forma oszczędzania na emeryturę, stanowiąca jeden z elementów III filaru systemu emerytalnego. W najbliższym czasie planowana jest reforma, w wyniku której środki zgromadzone w OFE zostaną przeniesione do ZUS-u lub do IKE. W tym artykule znajdziesz szczegółowe informacje na temat IKE.

IKE – podstawa prawna

Wprowadzenie Indywidualnych Kont Emerytalnych było zapowiadane już w 1997 r. podczas reformowania systemu ubezpieczeń społecznych. Ostatecznie IKE zostały wprowadzone w kwietniu 2004 r. po przyjęciu Ustawy o indywidualnych kontach emerytalnych. Ustawa została znowelizowana w 2012 r. i jej nazwa została zmieniona na Ustawa o indywidualnych kontach emerytalnych oraz indywidualnych kontach zabezpieczenia emerytalnego. Nowelizacja w 2012 r. wprowadziła nową formę gromadzenia oszczędności tzw. IKZE.

Jak działa IKE?

Prawo do posiadania konta IKE ma każda osoba w wieku powyżej 16 lat. Osoby w wieku od 16 do 18 lat mogą dokonywać wpłat pod warunkiem osiągania dochodów z umowy o pracę. Posiadaczem IKE może być tylko jedna osoba czyli nie jest możliwe założenie wspólnego konta przez małżeństwo. Każdy może posiadać tylko jedno konto IKE.

Podczas zakładania konta konsument musi złożyć oświadczenie, że:

- nie posiada innego konta IKE,

- w roku otworzenia konta IKE nie dokonał transferu środków z innego, uprzednio posiadanego IKE, do pracowniczego programu emerytalnego.

W przypadku gdy osoba posiada już konto IKE ale chce je zamknąć i otworzyć nowe, musi złożyć oświadczenie udzielić informacji, w której instytucji finansowej posiada konto i potwierdzić, że dotychczasowe konto zostanie zamknięte, a środki przetransferowane na nowe konto.

Posiadanie konta IKE umożliwia gromadzenie dodatkowych środków na emeryturę. Każdy może wybrać dowolną formę oszczędzania:

- obligacje skarbu państwa,

- lokaty bankowe,

- akcje,

- niektóre instrumenty finansowe,

- fundusze inwestycyjne,

- ubezpieczenie kapitałowe.

Konta IKE oferuje wiele podmiotów na rynku:

- firmy ubezpieczeniowe,

- fundusze inwestycyjne,

- banki,

- domy maklerskie.

Dochody z oszczędzania w IKE są zwolnione z podatku od dochodów kapitałowych (tzw. podatek Belki) pod warunkiem dokonania wypłaty dopiero po ukończeniu 60 lat życia lub 55 lat i uzyskania uprawnień emerytalnych.

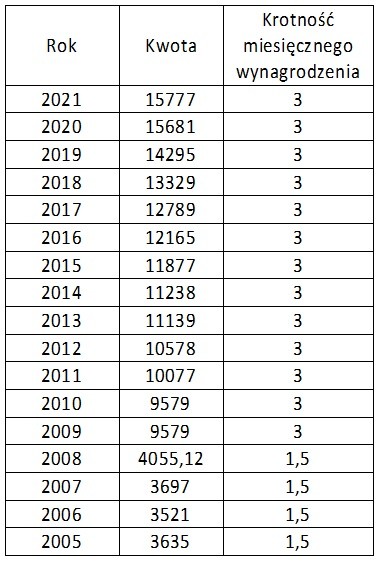

Do 2008 r. obowiązywał limit wpłat na IKE w wysokości 1,5 średniego miesięcznego wynagrodzenia. Od 2009 r. ten limit wynosi 3 średniego miesięcznego wynagrodzenia:

Rodzaje umów o prowadzenie IKE

Umowy o prowadzenie konta IKE różnią się w zależności od tego z jaką instytucją finansową jest zawarta umowa.

- firmy ubezpieczeniowe – konta IKE prowadzą firmy ubezpieczeniowe oferujące ubezpieczenie na życie z funduszem kapitałowym. W tym wypadku wpłata na IKE zasila fundusz kapitałowy, natomiast koszt ochrony ubezpieczeniowej jest pokrywany ze składki na ubezpieczenie. Umowa z firmą ubezpieczeniową musi jednoznacznie określać jaka część składki jest przeznaczana na fundusz kapitałowy, a jaka na ochronę ubezpieczeniową. Osoby posiadające aktywne polisy na życie z funduszem kapitałowym mogą przekształcić fundusz w rachunek IKE jeżeli firma ubezpieczeniowa dopuszcza taką możliwość.

- fundusze inwestycyjne – konsument, który otworzy konto IKE w Towarzystwie Funduszy Inwestycyjnych ma możliwość kierowania swoich środków do jednego lub kilku z tych funduszy zarządzanych przez TFI, ale suma wpłat łącznie nie może przekroczyć limitu wpłat. Wszelkie transfery między funduszami w ramach jednego TFI są zwolnione z tzw. podatku Belki.

- banki – konta IKE mogą prowadzić tylko banki krajowe. Ustawa gwarantuje oszczędzającym, że zerwanie umowy i transfer kapitału na inne konto IKE nie może powodować utraty odsetek.

- domy maklerskie – oszczędzający, który zawarł umowę na prowadzenie konta IKE z domem maklerskim może inwestować w akcje i obligacje. Inwestycja w inne instrumenty finansowe jest możliwa tylko wtedy gdy ich cena zależy od ceny papierów wartościowych zapisanych na IKE oszczędzającego i pod warunkiem, że są one przedmiotem obrotu na rynku regulowanym.

Transfery między różnymi IKE, oraz IKE i PPE

Jeśli oszczędzający chce przenieść swoje środki do innej instytucji prowadzącej IKE najpierw musi podpisać umowę z nową instytucją, a następnie zamknąć stare konto i zlecić transfer środków. Transfer ten jest bezpłatny jeżeli stare konto IKE było założone co najmniej rok wcześniej. Instytucja prowadząca IKE może pobrać opłatę za transfer jeśli konto było prowadzone krócej niż rok i wysokość opłaty jest określona w umowie.

Oszczędzający może przenieść swoje środki z IKE do Pracowniczego Programu Emerytalnego. Może również przenieść środki z PPE do IKE. Transfery te nie podlegają podatkowi Belki. Instytucja prowadząca IKE może pobrać opłatę za transfer z IKE do PPE jeśli konto było prowadzone krócej niż rok.

Transfer z OFE do IKE

W 2021 r. ma dojść do kolejnej reformy systemu emerytalnego. Reforma ma zacząć się w czerwcu i będzie polegać na tym, że środki znajdujące się w OFE zostaną przeniesione na konto IKE albo na subkonto w ZUS-ie. Każdy uczestnik OFE będzie sam decydować, który wariant wybrać. Domyślnym wyborem będzie IKE. Transfer z OFE do IKE będzie się wiązać opłatą przekształceniową w wysokości 15%, która zostanie podzielona na dwie raty po 7,5%. Osoby, które wolą przejść do ZUS-u, będą musiały złożyć odpowiednią deklarację, w ciągu 2 miesięcy od wejścia ustawy w życie. Prawdopodobnie będzie to od 1 czerwca do 2 sierpnia 2021 r.

Wypłata środków z IKE

Aby skorzystać z ulgi podatkowej i nie zapłacić tzw. podatku Belki wypłata zgromadzonych środków musi nastąpić dopiero po 60 roku życia. Osoby, które nabędą przed 60 rokiem życia uprawnienia emerytalne będą mogły dokonać wypłaty, jeżeli ukończyły 55 lat. Dodatkowy warunek to dokonanie wpłat na IKE w co najmniej 5 latach albo dokonanie co najmniej połowy wpłat na 5 lat przed wypłatą środków.

Oszczędzający może wybrać czy chce dokonać jednorazowej wypłaty czy też w formie rat. Nie ustanowiono górnego wieku oszczędzającego, do którego musi zostać dokonana wypłata. Po dokonaniu wypłaty nie można założyć kolejnego IKE.

Oszczędzający może wypłacić część lub całość środków w każdej chwili przed ukończeniem 60 lat ale wtedy będzie musiał zapłacić tzw. podatek Belki od zysków osiągniętych w ramach konta IKE (odsetki, wzrost wartości papierów wartościowych, dywidendy).

Dziedziczenie IKE

Podczas zawierania umowy konta IKE oszczędzający może wskazać osobę lub grupę osób, której zostaną wypłacone środki po jego śmierci. Taką dyspozycję można w każdym czasie zmienić. Natomiast, gdy oszczędzający nie wyznaczy takiej osoby, środki zgromadzone na IKE przypadają spadkobiercom, a w przypadku IKE prowadzonego przez firmy ubezpieczeniowe środki przyznane na podstawie umowy ubezpieczenia przypadają najbliższej rodzinie ubezpieczonego w kolejności ustalonej w ogólnych warunkach ubezpieczenia.

Osoba uprawniona może je wypłacić albo przenieść na swoje IKE, bądź do pracowniczego programu emerytalnego. W obu przypadkach środki te zwolnione są zarówno z podatku od dochodów kapitałowych, jak i z podatku od spadków i darowizn.

Kopiowanie artykułu jest dozwolone pod warunkiem zachowania linku do źródła: Co to jest IKE?